Comment fonctionne le PER Obligatoire ?

Mis en place par la loi Pacte, le PER Obligatoire remplace le PER Entreprises, anciennement appelé « article 83 ». Il s’agit d’un plan d’épargne retraite proposé par certaines entreprises, auquel le salarié est obligé d’adhérer dès lors qu’il fait partie de la catégorie visée par le dispositif.

Le Plan peut également être pour l’ensemble des salariés. Les sommes épargnées sont débloquées à la retraite sous forme de capital et/ou rente pour le compartiment 1 et 2, et exclusivement en rente pour le compartiment 3. Cet article fait le point sur son fonctionnement concret.

Deux types de PER Obligatoire coexistent : le PER « Assurance » géré par un assureur et le PER « Titre » géré par un gérant d’actifs. Globalement, la déductibilité de vos versements et les conditions de sortie sont identiques entre les 2 produits. La différence concerne surtout les supports proposés, les frais et la fiscalité en cas de décès.

Ouverture du plan et versements

Qui peut ouvrir un plan ?

Lorsque l’entreprise met en place un PER Obligatoire, de façon unilatérale ou après un accord d’entreprise, elle définit les salariés concernés. Il peut s’agir de tous les membres du personnel, ou seulement de certains d’entre eux (cadres, ouvriers, etc.). À partir du moment où un salarié appartient à l’une de ces catégories, il est obligé d’adhérer au PERO.

Comment alimenter son plan?

Avec des versements

Le PER Obligatoire est composé de 3 compartiments distincts.

Un compartiment pour les versements obligatoires (compartiment 3)

L’employeur peut alimenter le compte individuel des salariés affiliés par des versements réguliers.

Le salarié peut être contraint, par l’accord d’entreprise, à effectuer aussi des versements réguliers obligatoires. Le montant versé est déductible de la rémunération imposable dans la limite de 8 % de la rémunération annuelle brute du salarié, plafonnée à 8 fois le Plafond annuel de la sécurité sociale (PASS) , soit 375 936 € € pour 2024. Petite subtilité toutefois : si l’employeur abonde dans un PER d’entreprise Collectif, on soustrait le montant de l’abondement au plafond de versement du salarié.

Si son employeur a versé, au titre de l’abondement, 2 000 € sur un PER d’entreprise Collectif, le montant des versements exonérés d’impôt sur le PER Obligatoire est de 2 000 €. Les sommes épargnées sur le PER Obligatoire supérieures à ce seuil seront considérées comme une rémunération imposable.

Un compartiment pour les versements volontaires du salarié (compartiment 1)

Si le salarié souhaite effectuer des versements de sa propre initiative, il peut utiliser son PER Obligatoire. Ses versements profiteront de la même fiscalité que s’il alimentait un PER Individuel. Ces sommes peuvent faire l’objet de déblocages anticipés comme pour les autres compartiments et être libérées sous forme de capital et/ou de rentes viagères à la retraite.

Un compartiment pour l’épargne salariale (compartiment 2)

Le compartiment 2 peut être alimenté directement par les sommes issues de l’épargne salariale (participation et intéressement distribuées par l’employeur), à l’exception de l’abondement.

Le salarié peut aussi y faire inscrire les droits qui figurent dans son Compte épargne temps (CET).

En l’absence de Compte épargne temps, le salarié peut, dans la limite de 10 jours par an, verser les sommes correspondant à des jours de repos non pris.

Tous ces versements effectués sur le compartiment 2 (intéressement, participation, monétisation des jours de congés non pris ou du CET) profitent d’une fiscalité très allégée. Les sommes épargnées ne sont pas soumises à l’impôt sur le revenu.

Avec des transferts

Les transferts vers un PER ou depuis un PER sont possibles. Il est également possible de transférer l’épargne retraite constituée sur un contrat PER Entreprises (ancien contrat Article 83) vers un PER. Les sommes issues des versements volontaires effectués par l’assuré rejoignent alors le compartiment 1 (versements volontaires) du PER et les sommes issues des cotisations obligatoires versées par l’entreprise rejoignent le compartiment 3 (versements obligatoires).

De même, le transfert des sommes épargnées sur un Perco vers un PER est également possible. L’ensemble des sommes sont alors investies sur le compartiment 2 (épargne salariale).

Si le salarié quitte l’entreprise, il peut transférer son plan vers un plan de sa nouvelle entreprise (PER d’entreprise Collectif ou PER Obligatoire) ou vers un PER Individuel. Les montants seront transférés dans le nouveau plan, mais sans changer de compartiment.

Modes de gestion

Les plans d’épargne retraite de nouvelle génération ont vocation à être gérés de façon dynamique et à financer les entreprises.

En investissant massivement dans le capital des entreprises, les sociétés d’assurance et les gestionnaires d’actifs qui se verront confier la gestion des plans, espèrent obtenir un meilleur rendement qu’avec des fonds obligataires. En effet, pour tout investisseur, la contrepartie d’un risque plus affirmé est une meilleure rémunération.

Bien sûr, vous pouvez être inquiet quant à la part de risque que comporte le produit, mais l’épargne retraite se prête particulièrement aux placements dynamiques, car elle est investie pour un très long terme, et peut donc supporter une forte volatilité des marchés.

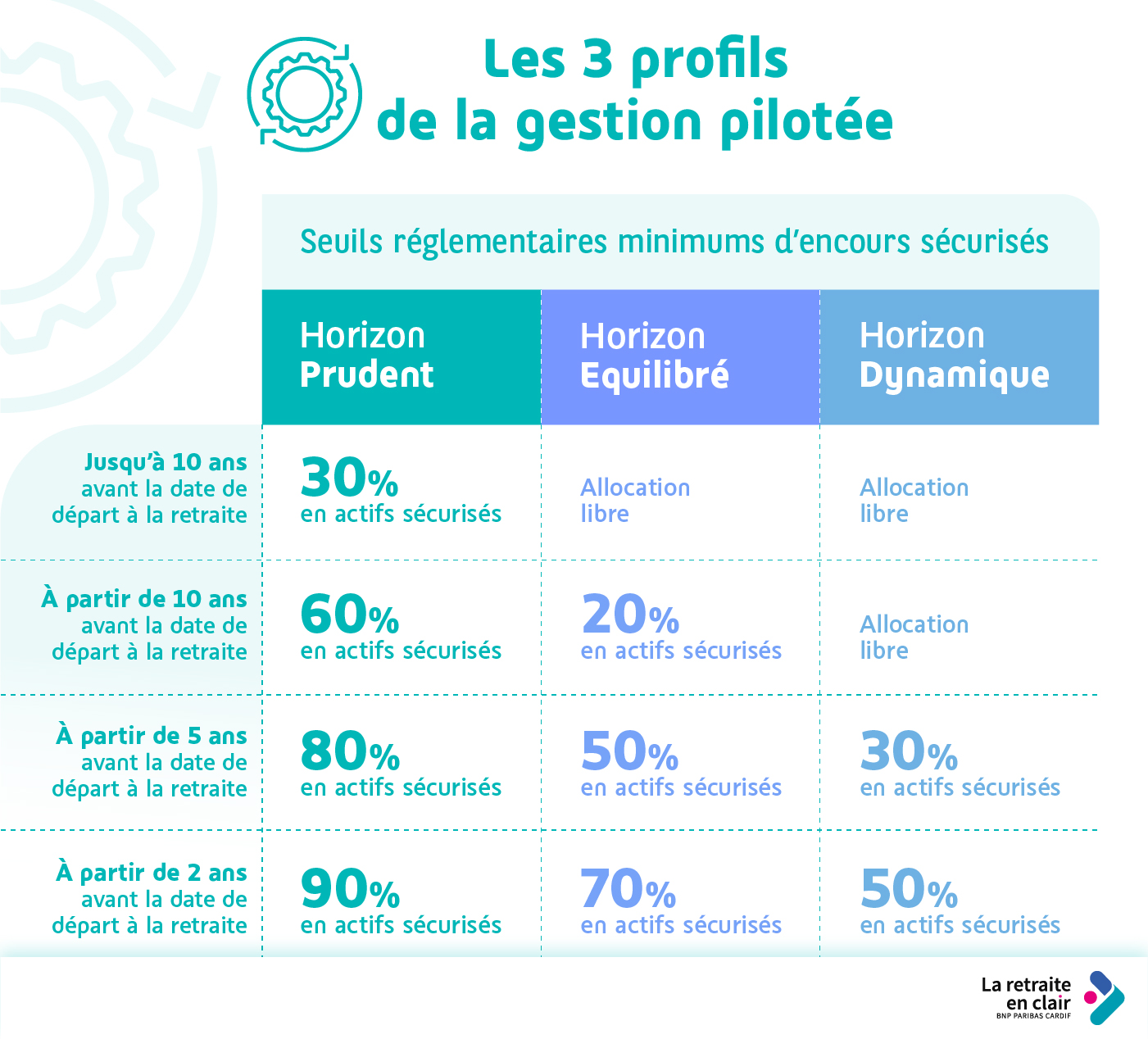

Par défaut, les nouveaux plans seront en gestion « pilotée ». Cette gestion prévoit une allocation garantissant une diminution progressive de la part des actifs à risque élevé ou intermédiaire et une augmentation progressive de la part des actifs à faible risque, à mesure que vous approcherez de l’âge de la retraite.

Les Plans devront proposer une autre gestion financière. Ils pourront ainsi proposer une gestion libre.

Retrouvez la description détaillée de l'infographie : Les 3 profils de la gestion pilotée

Possibilités de déblocage anticipé

Les cas de déblocage anticipés sont les suivants :

- acquisition de la résidence principale, pour les sommes issues des versements volontaires et de l’épargne salariale (participation, intéressement, abondement, jours CET…) c’est-à-dire logées dans les compartiments 1 et 2 uniquement ;

- invalidité du titulaire, de son conjoint ou de son partenaire de Pacs, ou de son enfant ;

- décès de son époux ou de son partenaire de Pacs ;

- expiration de ses droits d’assurance chômage ;

- surendettement ;

- cessation d’une activité non salariée suite à un jugement de liquidation judiciaire.

Dans ces situations, les intérêts produits par les versements donnent lieu au paiement des prélèvements sociaux mais le capital libéré n’est pas imposable. Une exception : dans le cas de la sortie du capital lié aux versements volontaires pour acquisition de la résidence principale, le capital est imposé à l’impôt sur le revenu et les intérêts produits sont soumis au Prélèvement forfaitaire unique (PFU).

À la retraite

Quand liquider son PER Obligatoire?

En dehors des situations de déblocage anticipé, il faut attendre d’être à la retraite pour pouvoir profiter des fonds épargnés. L’âge de retraite correspond soit à votre âge effectif de départ à la retraite, soit à l’âge légal de retraite (62 ans). En revanche, il n’est pas imposé de débloquer le PER Obligatoire tout de suite après avoir pris sa retraite : il est possible d’attendre quelques années.

Sous quelle forme liquider son PER Obligatoire?

En fonction des différents compartiments d’épargne, les modalités de sortie ne sont pas les mêmes.

Pour les sommes correspondant aux versements dans les compartiments 1 et 2 – issues de versements volontaires, ou de l’intéressement, de la participation, des jours de congés non pris et du compte épargne temps – il est possible de sortir, au choix, sous forme de rente viagère, et/ou sous forme de capital, en 1 ou plusieurs fois.

Pour les sommes issues de versements obligatoires – versements obligatoires de l’employeur, versements obligatoires du salarié – c’est-à-dire celles figurant dans le compartiment 3, la sortie ne peut s’effectuer que sous forme de rente viagère.

Pour tous les compartiments, si le capital épargné est très faible et donne lieu au versement d’une rente inférieure à 100 € par mois, il est possible de récupérer son épargne sous forme de capital.

Ce qu’il faut retenir sur le fonctionnement du PER Obligatoire

Le PER Obligatoire est mis en place par les entreprises pour l’ensemble de leurs salariés ou l’ensemble d’une catégorie de salariés (cadres, ouvriers, etc.). Les salariés concernés sont obligés d’y adhérer.

Il est alimenté par des versements obligatoires de l’employeur et du salarié (le cas échéant), définis à l’avance. Le salarié peut aussi effectuer des versements volontaires ou y verser sa participation et intéressement à l’exception de l’abondement. Dans tous les cas, les versements profitent d’incitations fiscales avantageuses.

Les sommes épargnées ne sont déblocables par anticipation que dans certains cas.

Au moment de la retraite, la sortie s’effectue en capital et/ou en rente viagère fiscalisée pour les compartiments 1 et 2 et exclusivement sous forme de rente viagère fiscalisée pour le compartiment 3. Les rentes viagères peuvent donner lieu à une réversion au profit d’un bénéficiaire.

Laissez nous votre avis !

A la une

Les plus lus

A découvrir aussi